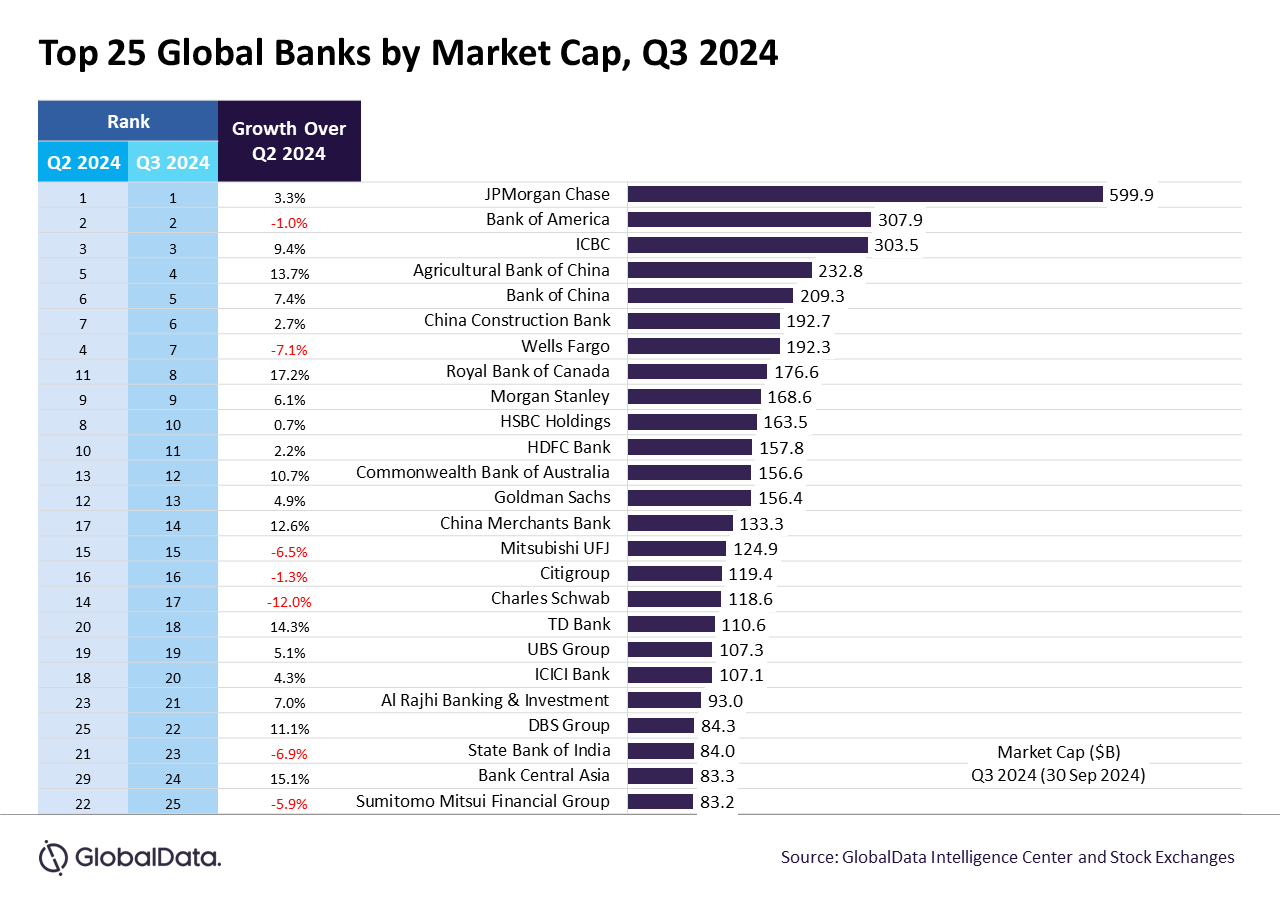

За даними GlobalData, 25 найбільших світових банків впоралися зі змінами на ринку, збільшивши MCap на 4% у третьому кварталі 2024 року

Сукупна ринкова капіталізація (MCap) 25 найбільших світових банків зросла на 4% до 4,27 трлн доларів порівняно з попереднім кварталом (кв/кв) протягом третього кварталу (Q3), що закінчився 30 Вересня 2024 року. За даними GlobalData, провідної компанії з обробки даних та аналітики, цьому зростанню сприяло зниження процентних ставок кількома центральними банками, включаючи Федеральну резервну систему США та Європейський центральний банк, а також більш високі, ніж очікувалося, економічні показники США.

Акції Royal Bank of Canada (RBC) і Bank Central Asia (BCA) зросли більш ніж на 15%, в той час як ринкова вартість Charles Schwab знизилася майже на 12%. JPMorgan Chase зберігає свої позиції найціннішого банку десятий квартал поспіль, що свідчить про стійкі показники в умовах мінливої економічної ситуації.

Мурті Грандхі, аналітик GlobalData за профілями компаній, коментує: “третій квартал 2024 року завершився високою прибутковістю по більшості основних класів активів, незважаючи на періоди ринкової турбулентності. На початку серпня фондові індекси опинилися під тиском через слабкі економічні дані США, підвищення процентної ставки Банком Японії і низьких обсягів літніх торгів. Однак довгоочікуване зниження процентних ставок Федеральною резервною системою у вересні в поєднанні з більш м’якою позицією японських політиків і новими стимулюючими заходами в Китаї допомогло послабити побоювання інвесторів і спровокувало сильне ралі на фондовому ринку до кінця кварталу”.

Оскільки інфляція знизилася, а економічна активність залишалася низькою, кілька інших західних центральних банків наслідували їхній приклад і знизили процентні ставки. Європейський центральний банк у вересні здійснив друге зниження процентних ставок, знизивши процентні ставки до 3,5%. Так само Банк Англії розпочав власний цикл пом’якшення наслідків, знизивши ставку на 25 базисних пунктів на своєму серпневому засіданні.”

У третьому кварталі 2024 року вартість акцій RBC зросла на 17,2% завдяки збільшенню на 17% прибутку від сегмента особистих і комерційних банківських послуг, яка досягла 2,49 млрд канадських доларів (1,80 млрд доларів США), включаючи приріст на 198 млн канадських доларів в результаті придбання HSBC підрозділу на внутрішньому ринку за 13,5 млрд канадських доларів. Загальний прибуток RBC виріс на 16% до 4,5 млрд канадських доларів, перевершивши очікування. Аналогічним чином, ринкова вартість BCA зросла на 15,1%, завершивши квартал з ринковою капіталізацією в 83,3 млрд доларів, чому сприяли високі квартальні результати і оптимізм щодо майбутніх показників.

JPMorgan Chase зміцнив своє світове лідерство, збільшивши чистий дохід на 22% до 50,2 мільярда доларів, головним чином за рахунок збільшення чистого процентного доходу на 41% та прибутку від продажу акцій Visa.

Тим часом ринкова капіталізація Чарльза Шваба впала до 118,6 млрд доларів через зниження процентних доходів та регуляторний контроль, що частково пов’язано з програмою фінансування придбання TD Ameritrade у 2020 році.

Загалом, за дев’ять місяців, що закінчилися у вересні 2024 року, Wells Fargo втратив 13 мільярдів доларів ринкової вартості через постійні проблеми з регулюванням, спричинені минулими скандалами, та непослідовні показники прибутку. Банк працює над підвищенням ліміту активів на 1,95 трильйона доларів, встановленого Федеральною резервною системою. Недавні оцінки показали, що недостатні заходи захисту від відмивання грошей обмежують можливості банку по залученню депозитів і торгівлі ними.

Грандхі робить висновок: “оскільки ФРС починає цикл пом’якшення, у четвертому кварталі 2024 року увага ринку переключиться на вибори в США, результати яких, ймовірно, вплинуть на податково-бюджетну політику, борг і торгівлю країни, особливо тарифи. Потенційні зміни в політиці можуть спровокувати інфляцію, в той час як зростаючі геополітичні ризики можуть підірвати довіру споживачів і спровокувати розпродажі на ринку, що підштовхне інвесторів до пошуку більш безпечних активів в умовах глобальної невизначеності”.